پایگاه خبری تحلیلی فولاد

(ایفنا)- تنگنای اعتباری چالش اصلی بخش تولیدی اقتصاد است که به

دلیل وضعیت نابسامان شبکه بانکی ایجاد شده است. طرح اصلاح نظام بانکی در نظر دارد

تا با کاهش بدهیهای بخش دولتی و غیردولتی به شبکه بانکی در کوتاهمدت توان

تسهیلاتدهی بانکها را افزايش دهد.

به گزارش اقتصادنیوز، دولت یازدهم در حالی سکان اداره

کشور را به دست گرفت که اقتصاد ایران حرکت در مسیری نگرانکننده را تجربه میکرد.

تنزل رشد اقتصادی، عرضه بیرویه پول و تورم شتابان برخی از روندهای نامیمون بودند

که دولت باید برای اصلاح آنها چارهای میاندیشید. برای حل این چالشها، دولت در

ابتدا تلاش کرد ثبات را به اقتصاد بازگرداند. اگرچه با شروع به کار دولت انتظارات

مثبت در مورد آینده اقتصاد شکل گرفت، ولی اثرگذاری سیاستهای تثبیت اقتصادی سه سال

طول کشید و اکنون اقتصاد در وضعیت باثباتی قرار گفته که در یک دهه گذشته بیسابقه

است.

با دستیابی به این هدف اولیه، حال توجهها

به تغییر روندهای اقتصادی جلب شده و رویکردها به سمت اصلاحات ساختاری متمایل شده

است. در این زمینه «رضا بوستانی» اقتصاددان در شماره 190 هفتهنامه تجارت فردا به

ارزیابی و مرور رویکردهای دولت در اقتصاد کلان و عملکرد سیاستها پرداخته است

که شرح کامل آن را در ادامه میخوانید.

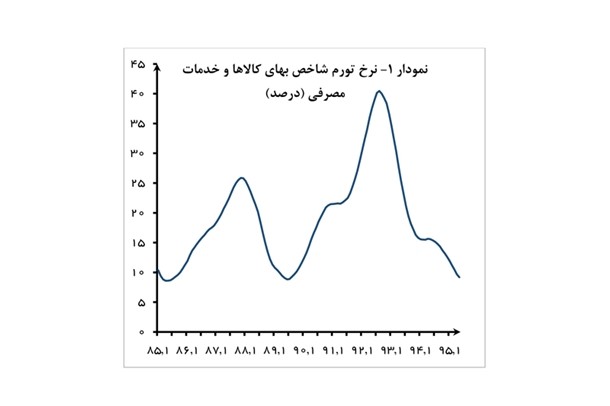

[بخش پولی] شاخص بهای کالاها و خدمات

مصرفی معیاری برای اندازهگیری هزینههای زندگی است؛ اما این شاخص بیشتر برای

محاسبه تغییرات هزینههای زندگی به کار گرفته میشود. به عبارت دیگر، رشد شاخص

بهای کالاها و خدمات مصرفی که اصطلاحاً تورم نامیده میشود، تغییر در هزینههای

زندگی را نشان میدهد. نمودار 1 تورم کالاها و خدمات را در یک دهه گذشته ترسیم

کرده است. همانطور که در نمودار مشخص است تورم از میانه سال 1389

روند صعودی به خود گرفت و از محدوده 9 درصد در مردادماه 1389 به 40 درصد در مهرماه

1392 رسید. بدون تردید علت اصلی افزایش تورم در نتیجه رشد عرضه پول

سالهای قبل از این دوره بوده است.

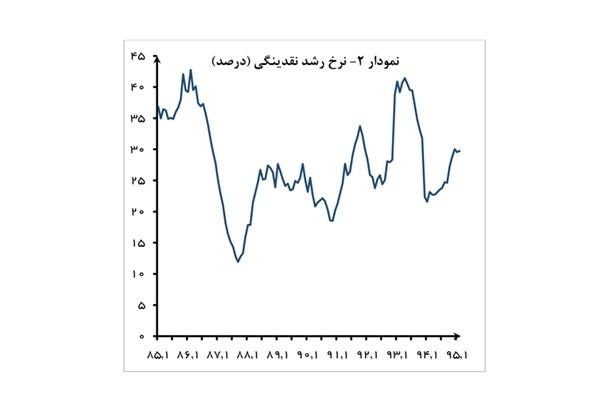

همانطور که نمودار 2 نشان میدهد نقدینگی در یک دهه

گذشته به طور متوسط با نرخ سالانه 27 درصد رشد داشته است. اجرای طرح «مسکن مهر»

-که در مقیاس اقتصاد ایران بسیار بلندپروازانه بود- و تامین مالی آن از محل منابع

بانک مرکزی دلیل اصلی افزایش عرضه پول بود که زمینه صعود تورم را فراهم کرد.

البته اگر چه در بلندمدت رشد عرضه پول

یگانه دلیل ایجاد تورم پایدار است، اما پویاییهای تورم در کوتاهمدت میتواند تحت

تاثیر عوامل متعددی قرار گیرد. به طور مثال، در نیمه دوم سال 1389 یک برنامه اصلاح

قیمتی از طریق حذف یارانههای غیرمستقیم آغاز شد. انتظار میرفت این طرح از طریق

افزایش هزینههای تولید در کوتاهمدت افزایش محدود تورم را به دنبال داشته باشد؛

ولی اجرای همزمان طرحهای «مسکن مهر» و «هدفمندی یارانهها» زمینه شتاب گرفتن تورم

را ایجاد کرد. در مرحله دوم، تحریمهای ظالمانه بر صنعت نفت و بانک مرکزی باعث

کاهش سطح ذخایر و افت دسترسی به منابع ارزی شد و نوسانات نرخ ارز را در بازار موجب

شد.

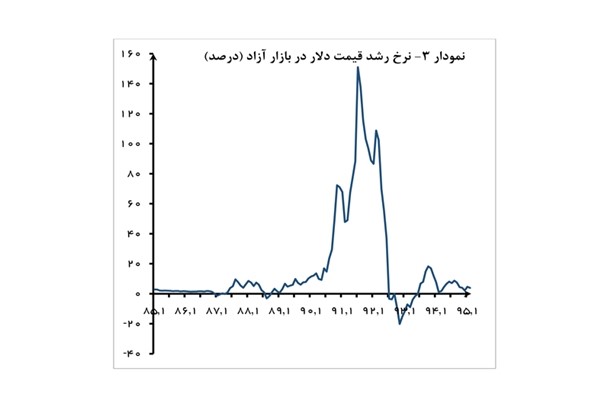

نمودار 3 رشد قیمت دلار را در بازار آزاد نشان میدهد.

از نیمه سال 1390 و همزمان با کاهش ذخایر ارزی در دسترس و افزایش نرخ ارز در

بازار، تورم به شدت افزایش یافت. از آنجا که نرخ ارز اسمی لنگر قیمتها در اقتصاد

ایران است، بیثباتی لنگر اسمی در کنار سیاستهای پولی انبساطی افزایش شدید نرخ

تورم را منجر شد. تا قبل از سال 1390، بازار ارز به شدت باثبات بود. ثبات بازار

ارز در نتیجه عرضه زیاد ارز به دلیل افزایش قیمت نفت در بازارهای جهانی بود و دولت

تمایل داشت از محل فروش این دلارها هزینههای در حال گسترش خود را تامین مالی کند.

بنابراین، اقتصاد ملی به شدت به جریان ورودی ارز ناشی از صادرات نفت وابسته شده

بود و تعجبآور نبود که با کاهش این منابع، اقتصاد ملی به شدت متاثر شود.

در مردادماه 1392 و مصادف با روی کار

آمدن دولت دکتر روحانی تورم به 39 درصد رسید. برای غلبه بر تورم، بانک مرکزی

اقداماتی را با هدف تثبیت بازار ارز اجرا کرد. البته لازم به ذکر است که توافق

اولیه میان ایران و گروه کشورهای 1+5 که از پیشروی تحریمها جلوگیری کرد و باعث

بهبود نسبی دسترسی به منابع ارزی شد، به بانک مرکزی اجازه داد اقدامات تثبیتکننده

بازار ارز را اجرا کند. همانطور که در نمودار 3 مشخص است، رشد نرخ دلار در بازار

آزاد از زمان روی کار آمدن دولت یازدهم به شدت کاهش یافت و این مساله به کاهش تورم

کمک کرد.

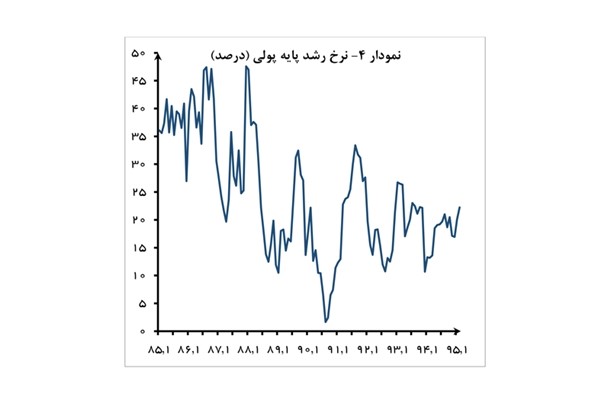

در کنار تثبیت بازار ارز، دولت یازدهم

و بانک مرکزی انضباط بودجهای و انضباط پولی را در پیش گرفتند. این اقدامات با هدف

تغییر رویه دولت و بانکها در استفاده از منابع بانک مرکزی اجرا شد. پیش از این

دولت تمایل داشت از منابع شبکه بانکی و بانک مرکزی برای تامین مالی هزینههای

بودجهای استفاده کند و در نهایت این هزینهها خود را به صورت استقراض مستقیم یا

اضافهبرداشت از منابع بانک مرکزی نشان میداد و موجب افزایش پایه پولی میشد.

اجرای این رویکرد جدید در دولت یازدهم باعث شد رشد پایه پولی به شدت کاهش یابد.

همانطور که نمودار 4 نشان میدهد، از نیمه دوم سال

1392، رشد پایه پولی و نوسانات آن کاهش محسوسی داشته است و این منعکسکننده ثمربخش

بودن رویکرد بانک مرکزی در ایجاد انضباط در بخش پولی است.

اکنون، نتایج سیاستهای دولت در بخش

پولی خود را به خوبی نشان میدهد. نرخ تورم در تیرماه امسال به 9 درصد رسیده،

بازار ارز تثبیت شده و رشد پایه پولی تا حدود زیادی کاهش یافته است. اگر چه این

دستاوردها بسیار ارزندهاند، اما همچنان ریسکهایی وجود دارد که میتواند ماندگاری

این موفقیتها را تهدید کند. بزرگترین تهدید شرایط موجود، بالا بودن رشد پایه

پولی در مقایسه با نرخ تورم هدف در بلندمدت است. به سخن دیگر، اگر تورم هدف در

بلندمدت متناظر با کشورهای طرف تجاری ایران -یعنی حدود چهار، پنج درصد- باشد،

نرخ رشد عرضه پول نیز باید در همین حدود تنظیم شود. همانطور که در بالا اشاره شد،

بهرغم اینکه در کوتاهمدت ممکن است رابطه مستقیمی میان رشد پول و تورم مشاهده

نشود اما در بلندمدت افزایش عرضه پول موجب ایجاد تورم خواهد شد.

بنابراین رشد پایه پولی و نقدینگی

تهدیدی بر ثبات قیمتها در آینده است و مقامات پولی باید از هماکنون برای مقابله

با این تهدید تدابیر لازم را پیشبینی کنند. البته در شرایط فعلی، اقتصاد نیازمند

عرضه پول بیشتر است؛ فاصله گرفتن نرخ سود اسمی از نرخ تورم این مساله را به روشنی

آشکار میکند. به عبارت دیگر، افزایش نرخ سود واقعی (هزینه فرصت

نگهداری پول) به دلیل کمبود دارایی نقد است؛ کاهش نقدشوندگی داراییهای بانکها و

عدم امکان استفاده از آنها برای اعطای اعتبارات جدید به بنگاهها باعث شده است

تقاضا برای منابع بانک مرکزی بالا رود. اگرچه پاسخگویی به این نیاز بانکها در

کنار ملزم کردن آنها به اجرای مدیریت ریسک در شرایط فعلی سیاستی کارآمد است، اما

در آینده و با کاهش تنگنای مالی، مقامات پولی باید بتوانند عرضه پول را کم کنند و

زمینه قانونی و اجرایی این سیاست باید از هماکنون اندیشیده شود.

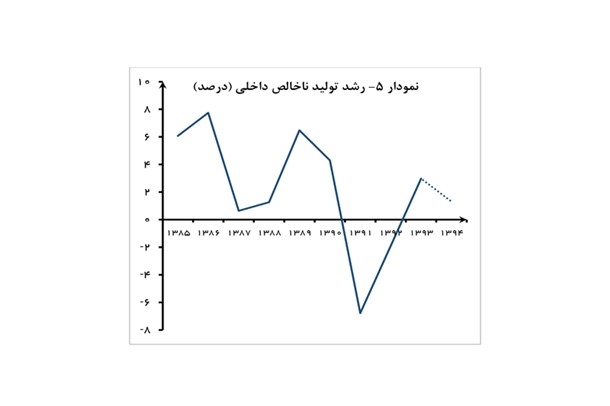

بخش واقعی] دستاوردهای اقتصادی دولت به بخش پولی محدود

نمیشود و بخش واقعی نیز از سیاستهای جدید بهرهمند شده است. نمودار 5 رشد

اقتصادی را در 10 سال گذشته نشان میدهد. در این نمودار دو واقعیت به

روشنی نمایان است: اول، رشد اقتصادی در این دوره فراگیر نبوده است. به

عبارت دیگر، نوسانات رشد سالانه تفاوتهای قابل توجهی از سالی به سال دیگر دارد و

این اثرگذاری عوامل برونزا (مانند بازار نفت، سیاستهای دولت و...) را تایید میکند،

که با تغییر این عوامل رشد اقتصادی به شدت تحت تاثیر قرار میگیرد.

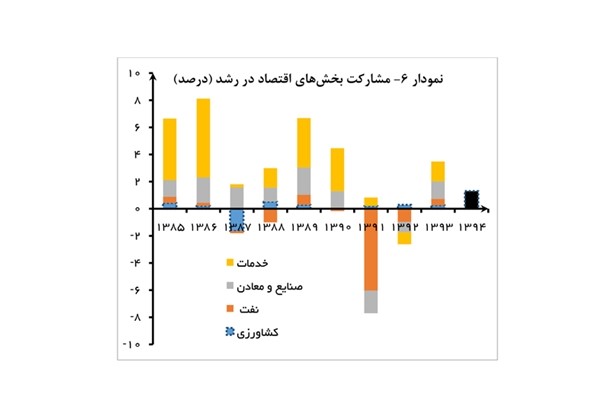

همانطور که نمودار 6 نشان میدهد مشارکت بخشهای مختلف

اقتصاد در رشد اقتصادی نیز دستخوش نوسانات زیادی است.

دومین واقعیت آغاز روند نزولی رشد

اقتصادی به دلیل اقدامات نسنجیده دولت از سالها قبل است. اجرای طرح «اعطای

تسهیلات به بنگاههای زودبازده»، اجرای ناقص «هدفمندی یارانهها» و افزایش هزینههای

مبادله در نتیجه تحریمهای بینالمللی از جمله مواردی بودند که زمینه کاهش رشد

اقتصادی را فراهم آوردند. البته با تشدید تحریمها در سالهای 1391 و 1392 رشد

اقتصادی در محدوده منفی قرار گرفت؛ در این دو سال بخش نفت و صنعت که به تجارت خارجی

وابستگی بیشتری دارند ضربه سنگینتری را تجربه کردند. لازم به ذکر است، ماخذ آمار

رشد اقتصادی در نمودارهای 5 و 6 برآوردهای بانک مرکزی و رقم این رشد در سال 1394

از مرکز آمار گرفته شده است.

با اجرای «برنامه اقدام مشترک» و حاکمیت آرامش بر

اقتصاد، رشد اقتصادی به سه درصد در سال 1393 رسید. انتظار میرفت روند رشد اقتصادی

در سال 1394 نیز با شدت بیشتری ادامه یابد و اجرای کامل «برنامه جامع اقدام مشترک»

به تقویت بیشتر تولید منجر شود. اما تکانه برونزای افت قیمت نفت در بازارهای

جهانی، منجر به کاهش هزینههای دولت و کاهش رشد اقتصادی شد. این تکانه موجب شد

قیمت نفت به نصف کاهش یابد و دولت نیز مجبور شد در فقدان بازار بدهی، هزینههای

عمرانی خود را تقریباً به طور کامل قطع کند، در نتیجه رشد اقتصادی سال 1394 به 1.3

درصد کاهش یافت. اجرای برجام در پایان سال تحریمهای بخش بانکی و صنعت نفت را ملغی

کرد: ولی مجالی برای تغییر در آمارهای سال 1394 فراهم نشد. مرکز آمار رشد اقتصادی

فصل اول سال 1395 را 4.4 درصد برآورد کرده است که سهم قابل توجهی از آن به دلیل

افزایش تولید در بخش نفت (1.5 واحد درصد) است.

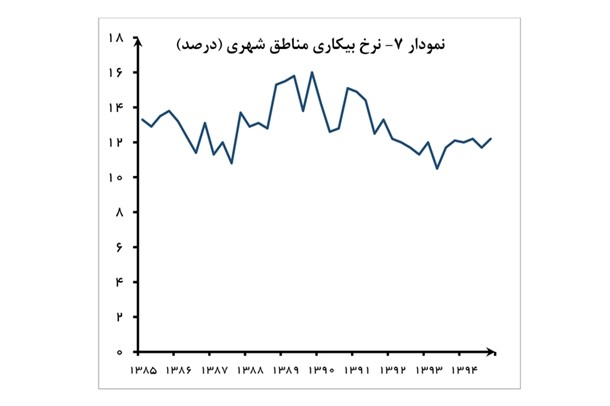

رشد اقتصادی معیاری از بهبود استاندارد

زندگی است؛ اما این معیار کامل نیست. رشد اقتصادی در صورتی میتواند افزایش رفاه

همه شهروندان را به همراه داشته باشد که مکانیسم توزیع درآمد هم به درستی عمل کند.

بازار کار ابتداییترین مکانیسم توزیع درآمد است. انتظار میرود رونق تولید با

افزایش اشتغال همراه باشد و شهروندان بیشتری با مشارکت در بازار کار از مزایای رشد

اقتصادی بهرهمند شوند. تحولات رشد اقتصادی در سالهای گذشته اثرات کمی بر بازار

کار داشته است. به خصوص در دوره دولت یازدهم نرخ بیکاری باثبات بوده و حتی در

پایان سال 1394 به صورت محدودی افزایش یافته است.

علت کاهش اشتغال را میتوان به کاهش

رشد اقتصادی در بخشهای صنعت و خدمات نسبت داد. این دو بخش به اعتبارات دریافتی از

بخش بانکی وابستهاند؛ بنابراین عملکرد این بخشها متاثر از وضعیت شبکه بانکی است.

در صورتی که اعتبارات دریافتی از شبکه بانکی محدود شود (تنگنای اعتباری)، سطح

فعالیت نیز در بخشهایی که به این خدمات وابسته هستند، کاهش مییابد. بنابراین

دستیابی به رشد اقتصادی فراگیر نیازمند رفع مشکلات شبکه بانکی است. باید به این

نکته توجه داشت در صورتی که چالشهای شبکه بانکی به صورت بنیادی حل نشود ممکن است

در آینده دوباره رشد اقتصادی را محدود کند.

به طور کلی، دولت یازدهم توانسته است

ثبات اقتصادی را به اقتصاد بازگرداند. اما قرار دادن اقتصاد در مسیر رشد فراگیر به سیاستهای

اصلاحی بلندمدت نیاز دارد. همه اقتصادها رشد اقتصادی را از طریق اعمال اصلاحات

ساختاری دنبال میکنند و اقتصاد ایران نیز از این مهم مستثنی نیست. ارتقای شفافیت

و بهبود محیط کسب و کار، افزایش رقابت، ایجاد نهادهای جدید برای پیشبینیپذیر

کردن رفتار دولت (بودجههای بلندمدت و شفاف)، کاهش هزینههای مبادله در داخل و

خارج و اصلاح نظام مالی به منظور بهبود دسترسی و افزایش کارایی تامین مالی فهرست

غیرکاملی از اصلاحاتی هستند که دولتها باید برای دستیابی به رشد بلندمدت انجام

دهند. تکیه بر سیاستهای ناکارآمد و ضعیف مدیریت تقاضا (سیاستهای پولی و بودجهای)

تنها میتواند در کوتاهمدت بر اقتصاد تاثیر بگذارد، و مشکل بیکاری و فقر را در

بلندمدت حل نخواهد کرد.

در گام نخست، مقامات اقتصادی دولت

یازدهم، طرح اصلاح نظام بانکی را تدوین کردهاند؛ این طرح که با توجه به نیازهای

کوتاهمدت اقتصاد طراحی شده است در صورت نیاز میتواند به تکیهگاهی برای اصلاحات

عمیقتر برای دستیابی به رشدهای فراگیر تبدیل شود. همانطور که گفته شد، تنگنای

اعتباری چالش اصلی بخش تولیدی اقتصاد است که به دلیل وضعیت نابسامان شبکه بانکی

ایجاد شده است. طرح اصلاح نظام بانکی در نظر دارد تا با کاهش بدهیهای بخش دولتی و

غیردولتی به شبکه بانکی در کوتاهمدت توان تسهیلاتدهی بانکها را افزایش دهد.

همچنین برنامههایی برای ارتقای نظارت، تزریق سرمایه و... برای بهبود وضعیت بانکها

طراحی شده است. اما مشکلات نظام مالی به شبکه بانکی محدود نمیشود و لازم است

اصلاحات ساختاری برای فعالتر کردن بازار بدهی و بازار سرمایه انجام شود.

منبع: اقتصادنیوز